导读:“双11”未至,火药味已颇浓。中国电商在都市的市场空间趋于饱和,除了海外、农村这些蓝海市场,对手地盘正在成为电商们抢食的蛋糕。

“双11”未至,火药味已颇浓。中国电商在都市的市场空间趋于饱和,除了海外、农村这些蓝海市场,对手地盘正在成为电商们抢食的蛋糕。

阿里苏宁祭出“平京战役”

阿里巴巴方面表示,2015年的“双十一”将出现新玩法,实现七大升级,即品牌升级、品类升级、货品升级、玩法升级、节日升级、服务升级、传播升级,从而把“双十一”打造成一个寰球同乐的“全球狂欢节”。

阿里巴巴方面称,“全渠道”将成为2015年“双十一”的重头戏。阿里将与银泰、苏宁等近10万家线下实体店开展深入合作,展开声势浩大的“万店同庆”活动,从营销、用户管理、售后、物流等方面帮助实体商业共庆“双十一”。

众所周知,北京是京东的根据地、大本营。就在几天前,阿里巴巴CEO张勇宣布,今年“双十一”指挥部从杭州移师北京,这是阿里“双十一”启动7年来第一次。此前,阿里已宣布天猫总部将从杭州迁至北京。

在“双11”北京发布会上,“这是苏宁与阿里全面合作后的第一个‘双11’,我们借助‘双11’的‘平京战役计划’,与线上同行京东全面对标。”苏宁云商集团副董事长孙为民表示,只要消费者在苏宁买到比京东贵的商品,就对卖家进行“一次通报、二次处罚、三次下柜”的处理,确保价格优势。

据了解,苏宁将为阿里提供线下门店配送渠道与售后服务,而与阿里抱团,可以享受到阿里线上宣传、互动以及会员大数据营销的好处。

此外,阿里的老“盟友”银泰也将继续与阿里深度融合。去年“双十一”期间,银泰全国49家门店首次尝试和天猫全渠道会员体系打通,当天银泰百货各门店客流量达90万,销售额超过2亿元,到店人数和销量同比增长3倍以上,当天共有3000名线上消费者线上下单线下当场取货。

尝到了甜头后,今年“双十一”期间,银泰所有实体门店将和天猫全渠道打通,实现“银泰天猫价、天猫银泰货”。“线上线下并非对立,更非替代,融合、分享、双方共赢才是商业走向的风向标。”银泰商业CEO陈晓东强调。

电子商务分析师兼投资人李成东表示,今年双十一,阿里给流量,苏宁供货和服务,将会倒逼京东加大力度补贴。

而面对以阿里为首的线上线下零售集团的猛力进攻,京东联手腾讯推出的“京腾计划”能否抵挡得住,还有待观察。

腾讯京东推出“京腾计划”

10月17日,京东和腾讯宣布推出“京腾计划”,双方将拿出最强资源和产品搭建“品商”平台,为商家提供一套有效建立品牌、提升营销效果和用户体验的完整解决方案。

据了解,京腾计划中的“品商”创新模式生意平台为品牌商家提供包括“精准画像”、“多维场景”和“品质体验”等在内的完整营销解决方案。

京东集团副总裁、京东商城巿场部总负责人熊青云表示,京东不仅对战略合作商家在近期推出了仓配补贴政策,还将在站内流量导入、专项卡券资源以及个性化营销方案的定制等方面全面支持品牌商家。

腾讯公司副总裁林璟骅表示,“腾讯也将在多元的流量资源和专项数据精准营销等方面给予商家更多助力。”

业内认为,腾讯希望借此实现流量变现,而京东则希望将流量化为实际订单,实现双赢共同对抗阿里。在即将到来的“双十一”,“京腾”与“阿苏”(阿里巴巴苏宁)之间,一场恶战已是在所难免。

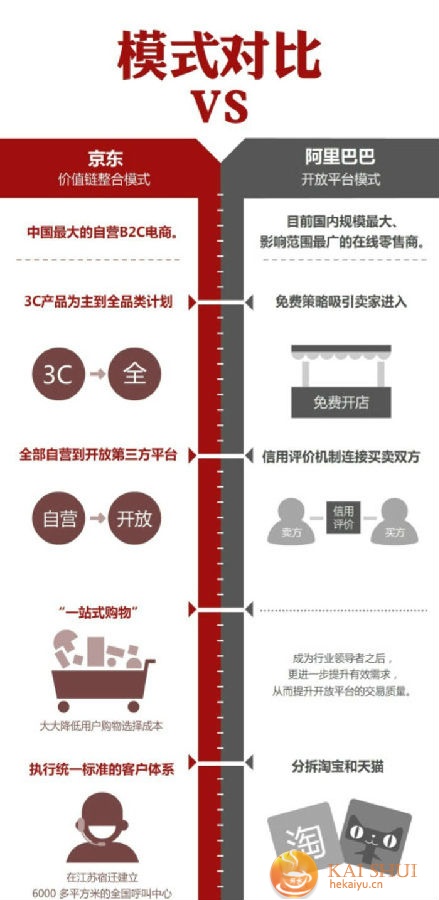

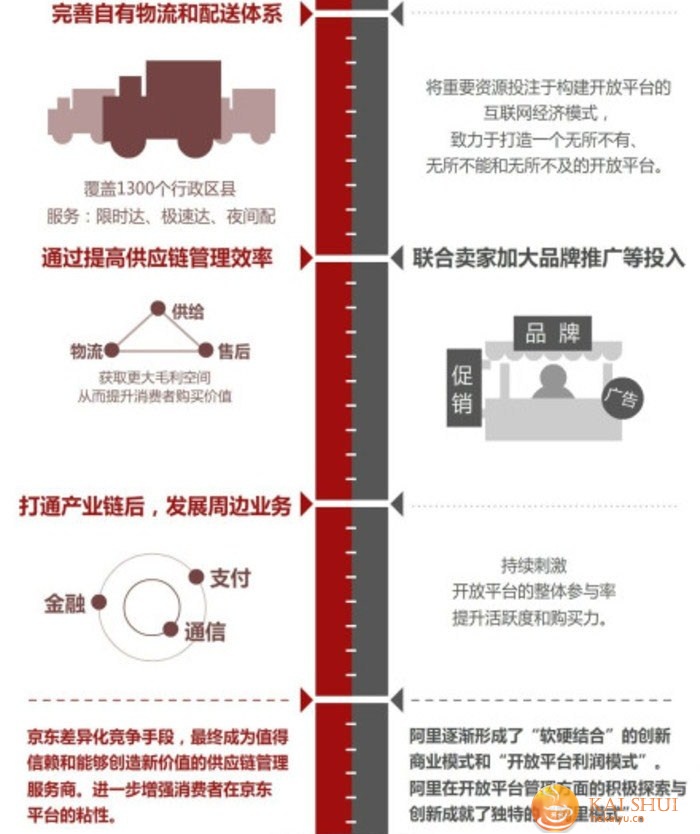

一张图看懂阿里京东模式对比

双11未到,从双方布局来看,大有不置对方于死地誓不罢休的架势。然而,无论双方厮杀多么惨烈,谁能获得最终胜利,最大的赢家却是对两家公司都有投资的资本大佬——老虎基金。

阿里和京东幕后的神秘资本大佬

调查指出,阿里和京东背后有一个共同的神秘基金公司在运作,那就是老虎基金。老虎基金也许很看好中国的电商行业或者为了避免风险,它选取了阿里与京东这对竞争对手进行投资。不管这两家电商企业谁笑到最后,老虎基金都可以笑看风云,坐收渔人之利。

老虎基金由朱利安·罗伯逊创办,由创建时的800万美元,迅速膨胀到220亿美元,并以年均盈利 25%的业绩,列全球排名第二。值得注意的是,老虎基金曾经在Facebook上市前购入大量股权,并在2013年初清仓,赚取大约10亿美元利润。

调查发现,2014年老虎基金以约2亿美元买入阿里巴巴原始股,且通过雅虎间接持有阿里其他的股份。

让人有点意外的是,老虎基金也是阿里巴巴的劲敌—京东的最大外部投资者。

京东曾经提交的招股说明书披露,该公司创始人刘强东团队持股18.4%,但刘强东为单一股东的公司FortuneRising也持股5.3%,即刘强东个人控制的股份为23.7%。老虎基金持股22.1%,高瓴资本持股15.8%,DST持股11.2%,今日资本持股9.5%,沙特投资公司王国控股公司持股5%,红杉持股2%等。

实际上,一向以对冲基金管理投资闻名的老虎基金,在中国市场蛰伏已久。老虎基金在中国电商圈的布局不仅仅止于阿里巴巴和京东这对宿敌身上。

自2003年,老虎全球基金便开始投资当当网、卓越网、凡客、奇虎360、途牛、58同城和京东等互联网公司,尤其是在垂直的B2C领域。其中,2004年,老虎基金在当当网二轮风险融资时投资1100万美元,2010年12月8日当当网在纽交所上市时,老虎基金持有当当34.5%股份。一年后,老虎基金联合DCM、IDG、摩根士丹利一起清空了其直接持有的当当全部股份。按照当当网每股16美元的发行价计算,老虎基金的投资回报高达16倍。

有风投行业人士表示,一家VC投资同一行业的两家公司并不是新鲜事,可能说明这家VC特别看好该行业,“或者是VC为了规避风险,无论两家网站哪方最后能壮大,最终的投资方都不会有损失。”

总结:

根据艾瑞咨询的数据,在这一发展最快的细分市场(包括了阿里巴巴旗下淘宝网等大型在线平台和商城的销售额),2015年第一季度阿里巴巴的份额达到58.6%,大概是去年同期的两倍,而京东商城的市场份额也从去年同期的19.2%攀升至22.8%。

阿里巴巴表示,在截至3月份的上一财年,该集团旗下所有零售网站的交易总额达到人民币2.44万亿元,超过了排名后五位的电商平台交易额的总和。

双11作为中国电商界两大巨头之间火拼的契机,谁胜谁负尚属难料。可以预见的是,撇开“双11”不说,双方的战斗仍会激烈的延续下去。不管怎样,两家“斗法”的背后,老虎基金却可笑看风云,坐收渔利了。